你好,我是 Justin,这是我写给自己看的个人 OKR 实践第四篇。

我的个人 OKR 是给自己量身定做的,所以不建议读者朋友们照搬,但希望我的实践过程能对大家所有启发。上一篇分析“身心健康”时我发现每个领域都应该当做专业领域来学习。但是健身这个领域个性化的特点比较强,男的、女的,想纠正体态的,想练成大肌霸的,想练成小鲜肉的,饮食与训练计划差别很大,上手曲线并不低。所以有没有简单一点的,通用一点的办法,可以直接抄别人作业的呢?

我发现“财务状况”这一项就有这样的“简单方法”,这里我选择抄且慢的作业。

一、有些专业领域反而更好入门

资产配置、个人如何投资,这样的话题看起来特别专业,不过也正因为专业,所以学习资料很多,反而更容易入门。

在第一篇里我说,今年(2021年)股市牛熊转换之后,我认真学起了孟岩和张潇雨联合设计的《有知有行投资第一课》。这是一份免费的课程,帮助我从一个小白初步窥得投资的大门。

所以我的资产配置和财务管理基本照搬且慢的“四笔钱”框架,根据我的实际情况进行微调,这“四笔钱”分别是:

- 活期现金

- 稳健理财

- 长期投资

- 保险保障

如同个人 OKR 的基础是自我了解,财务规划的基础是对自己财务状况的了解。此前我已经做过一段时间的全面财务统计,在这篇文章介绍过。简单说就是我写了个简单的服务,把每个月的电子账单导进去,它就可以帮我自动分类,接着我再导入财务管理软件(比如 MoneyWiz)进行分析。当时我在文末留下了一个疑问:

接下来我也不知道能从中分析出什么,能给我带来什么。我希望掌握全面财务状况之后,能帮助我更好地作出投资金融、投资自己或者其他的决策,但是我发现我并不知道应该怎么做。

且慢的“四笔钱”如同一本操作手册,给了我一个非常好的实践机会。对照“四笔钱”进行资产调整是相对简单的,先结合个人的状况进行分析,然后就是简单的数学计算了。每次制定计划时,我只需要算好这个月内需要投入多少钱到什么地方,是否需要调整资产配置即可。

实际执行过程可以参考有知有行的温度计进行月度定投、根据分析好的资产调整,“从A配置中买/卖N份,转移到B配置”等等。执行基本没有什么难度。

所以我的“财务状况”规划基础是:了解自己的财务状况。具体来说,我可以统计到我的全部账户(细分到银行、股票、理财、信用卡),每年每月每日的收支概况,精确追踪到某一笔支出/收入/转账。

二、四笔钱分析

首先,留出足够的“活期现金”,如果知道自己每月支出的话就比较好估算,如果不知道的话,可以预留月收入的两到三倍(月入百万的大佬应该不会看我这种穷人的分享吧😂)。且慢的建议是把这部分钱放到活期理财,比如各种宝,或者银行理财。我的做法是在银行的“xx宝”预留一个小池子,作为每个月信用卡还款和部分日常支出。月工资到账后,先把这个小池子填满,剩下的钱再流到其他的池子。

活期需要关注的是所谓的“流动性”,也就是转出来需要多长时间。一般都是实时到账、T+1之类的,有些“XX宝”的实时到账额度有限制,比如 1 万人民币。所以买入这种产品时需要考虑额度是否足够。

在研究这些各种宝的时候我发现,其实我对这些理财产品的认识都流于表面,完全不知道他们是如何实现“稳定保本收益”的。在不了解一个产品是什么东西的情况下就直接投钱进去,是不是有点不可思议。所以后来我读完了有知有行 App 里《投资知识体系》的全部文章,受益匪浅。里面不仅有货币基金是怎么获得收益的,“固收+”是个什么东西之类的知识,也有来自各个有名的“大V”的非常有启发的文章。我平时不喜欢读所谓“大V”的流行文,感觉像一本书被打上了“畅销书”的标签一样。但这也是一种偏见,并非所有的“流行”和“畅销”都没有价值,至少从 Tim Urban 的这篇文章我收获挺多,有知有行的中文翻译也非常不错,值得阅读。

第二笔钱是“稳健理财”,主要是预留半年以上、三年以内有可能会用到的钱。比如你计划明年买个房,或者已经买了房要准备一笔装修款。那么这笔钱就不适合放进股市,因为你不知道明年要用到的时候它是涨是跌。但如果你没有类似的打算,直接不留也可以。且慢的孟岩就说他暂时没有这个需求,所以跳过。

第三笔钱“保险保障”主要是给你自己和家人买保险的钱。保险不是为了收益,是为了在你的人生遭遇不测时,可以托底的资本。简单分为四种:基础医疗险、重疾险、意外险和寿险。一般在福利比较好的公司工作的话,公司可能会给你投团体保险,这四项都会覆盖。大部分是离职就失效,或者一年期,额度也不会很高。

所以还是需要给自己单独买一份保险,按年缴费。一般医疗险和寿险跟被保人年龄相关,越年轻保费越便宜,而且会按照第一期的保费交到期满。除了自己,家人的保险保障也需要考虑。即使从最“自私”的角度来说,如果家人生病了,需要由你来支付医疗费用,一般人都会支付的。这时候如果有一笔保险金支持,肯定比动用到自己的投资本金更好。我挺喜欢的博主《也谈钱》不仅提到给自己和家人买保险,还提前设定了遗嘱并时不时更新,可谓看得甚远。

虽然有些所谓“保险”自带理财属性,可以在符合某某条件后获得一定的收益。但是我把保险当做一项支出,认为这是一笔花出去就没有了的钱。人生是会波动的,这笔保险的支出不会影响我当下的生活,却可以减少我未来的人生可能受到的影响。

其实在我开始考虑购买保险之前,对保险行业知之甚少,甚至都不知道我们公司给每个员工都投保了哪些产品。但是亡羊补牢,为时未晚。现在开始学起,未来只会变得越来越好XD。不过保险行业细节太多,真要把自己变成专家其实也没有必要,所以我选择把如何挑选合适的险种这个难题交给专业人士来。我在某平台上预约了他们的免费保险顾问,他会打电话给我,根据我的实际情况给出建议。电话过程中我提出了很多小白问题,顾问会很耐心地一一解答,体验非常不错。最终顾问会给我一个具体购买的方案列表,由我自己决定是否下单,非常贴心。

四笔钱的最后一笔是“长期投资”。用作长期投资的钱,必须是“三年到五年用不上也没关系”的钱。像今年牛转熊的时候,很多人在股市中大起大落,情绪跌宕起伏,这种就属于仓位过高。最好的用于长期投资的钱,就是哪怕你全部输光了,也不影响你现在生活的钱。可以认为把前面三笔钱:活钱、保险、稳健理财都留好了之后,接下来三五年即便市场波动跌到谷底,也不会影响现在的生活质量。

这样每当股市、币圈大起大落的时候,社交网络充斥的各种搞笑的段子也好,看似真诚的说教也罢,全都可以无视。我会这样看待市场起伏:惟有长期收益才能看出投资策略的好坏,短期涨跌只是一种赌博。

三、根据自己的实际情况进行调整

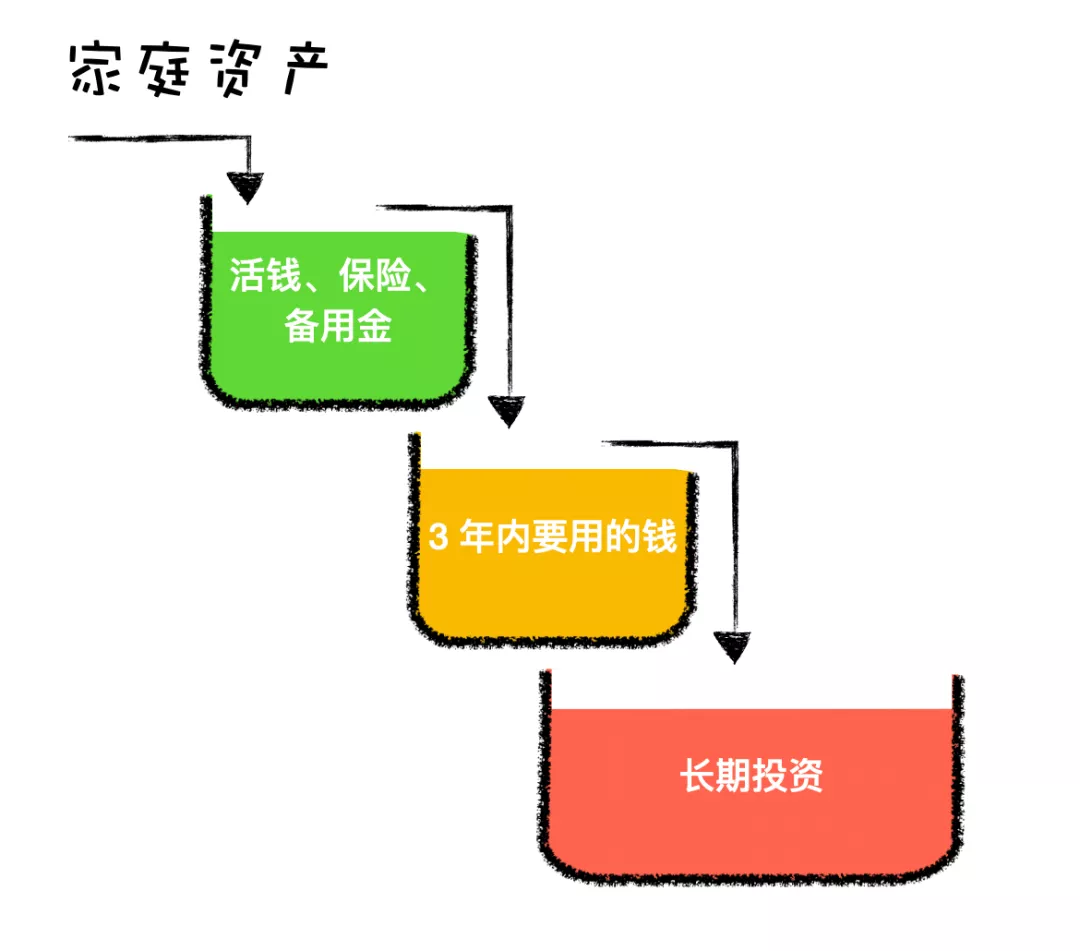

“四笔钱”是且慢提出的做法,具有一定的通用性。但我使用的时候还是需要根据我的情况进行调整。比如也谈钱在这篇文章提到,他把资产分为三个池子:

跟且慢的四笔钱有异曲同工之妙。我在思考财务的 Objective 时参考了也谈钱的想法,把目标定为“躺着赚钱,小有所成”。

我不是一个会因为财富的涨跌而感到特别兴奋的人。所以我不太适合整天盯着市场波动和各种公开的不公开的信息进行短线操作,更何况我根本也不专业,跟投行的高手们博弈无异于肉包子打狗。所以我的 Objective 的前半段是“躺着赚钱”,晚上必须要睡得着才行。后半段则是根据我的能力设定为不努力踮起脚来就够不着的目标,毕竟太舒服的目标无法让人产生动力。

那么如何实现“躺着赚钱”呢?首先我会把当下手里风险过高的资产慢慢转移到风险更低,收益也更低的地方。比如把某些个股卖掉,换成能代表中国未来经济发展的指数基金。(看到这里,2021 年手里还持有大量“中丐股”的读者应该都能感同身受吧😂)。我的策略是分步进行,因为且慢的有知有行 App 也建议分批买入。我会设定一个金额和期限,比如 10 个月内,从某资产转移多少钱到另一个资产。因为是定投,至少要持有 1 年以上才可能盈利,所以我完全可以忽略短期波动带来的影响,晚上睡得香。

另外是“小有所成”。什么是小有所成呢?其实就是年化收益目标。也谈钱他针对自己的家庭状况和居住在德国的环境,设定了 500 万人民币本金,年化 10% 的收益目标。我觉得我也应该给自己设定一个目标。但是众韭菜皆知:股神巴菲特的长期年化收益也不过 20%,我一介凡夫俗韭岂可与金字塔尖相提并论?

参考且慢给出的年化收益阶梯:

- 跑赢通胀,获得 4%~6% 的收益

- 小有所得,获得 8%~10% 的收益

- 大有所成,年化收益率在 20% 以上

可以看到我们至少要跑赢通胀,手里的血汗钱才不会贬值。能够超过这条线,才算投资“小有所得”。至于“大有所成”反正我是有自知之明,知道不需要考虑的。所以我的投资收益目标是至少跑赢通胀,最好能小有所得。这就是前面我说的需要努力踮脚。

有了战略目标,再加上四笔钱的战术手册,我就可以开始调整资产配置了。希望能跟也谈钱一样,做到投资躺赚,好好努力工作。因为根据以上分析,通过投资收益赚钱远不如当打工人 996 来得快。虽然很多人觉得打工挣钱太慢太辛苦,可惜现实就是这么残酷。

四、道理我都懂

最近跟朋友聊天,他提到无论《思考,快与慢》、《影响力》、《自控力》还是《被讨厌的勇气》这些书,它们讲的很多道理都是相通的,甚至是重复的。我说道理相通很正常,唯一不同的地方在于,学完了这些理论之后,有没有亲自去实践过,有没有通过实践去验证过。有句流行的电影台词说:“听过很多道理,依然过不好这一生。”原因也很简单,多数人听完一个道理,觉得“好有道理啊!”,然后就没有然后了。

这是为什么呢?今年我读了《简·爱》这本书,我觉得女主好有勇气啊!我也要像她一样勇敢才行。但是我怎么才能像她一样呢?我不知道。所以我觉得,道理对于指导实践的作用其实很有限。可以被实践的,被证伪的理论比有道理的废话更有意义。

我根据且慢的“四笔钱”规划,设计了计划,然后开始行动。通过行动去验证这些方法到底适不适合我,有没有效果。

四笔钱的操作动作都很简单,一般只要真的想做都能完成。比如长期投资一项,我们可以设置一个定投提醒,发工资那天就在 App 上进行转账。那每次投入多少钱呢?看上面四笔钱的分析,留出足够的活钱、保险保障和稳健理财之后,剩下的就可以投了。如果你发现每月流进来的钱还不够注满前面的池子,嗯,那现阶段还是先别考虑这些劳什子玩意了,好好努力赚钱吧(这也是且慢和也谈钱都建议的法子)。如果还有剩下的钱,那可以参考有知有行 App 里的市场温度计,跟着他的指示投钱。

其实除了投资这种带有详细战术手册的事情之外,生活中我们还会遇到更多无法“一步兩步三步四步望著天手牽手”的事情。所以下一篇文章我会分享一些我个人的自我驱动小技巧,这些技巧当然不会适合每一个人,但是希望我寻找适合自己小技巧的方法能给你带来一点启发。

不知道在读这篇文章的你是否有在做长期计划呢?如果你也有长期计划经验的话,不妨在留言区分享一下你的做法吧。